Чого варта репутація?

Чи знають клієнти, яку інформацію про них збирають банки?

Яку саме інформацію про клієнтів збирають відділи фінансового моніторингу українських банків? Як банки приймають рішення про відкриття рахунку, надання позики або навіть погодження тієї чи іншої транзакції?

Закон України «Про запобігання фінансуванню тероризму та відмиванню доходів, одержаних злочинним шляхом» зобов‘язує банки перевіряти клієнтів та походження їхніх коштів. Проте питання, як саме, за яких обставин та в яких об‘ємах це робити, залишається на розсуд самих банків. Згідно із законом, критерії ризику визначаються внутрішніми документами самих фінустанов, і що саме до них входить — зазвичай залишається загадкою для клієнтів.

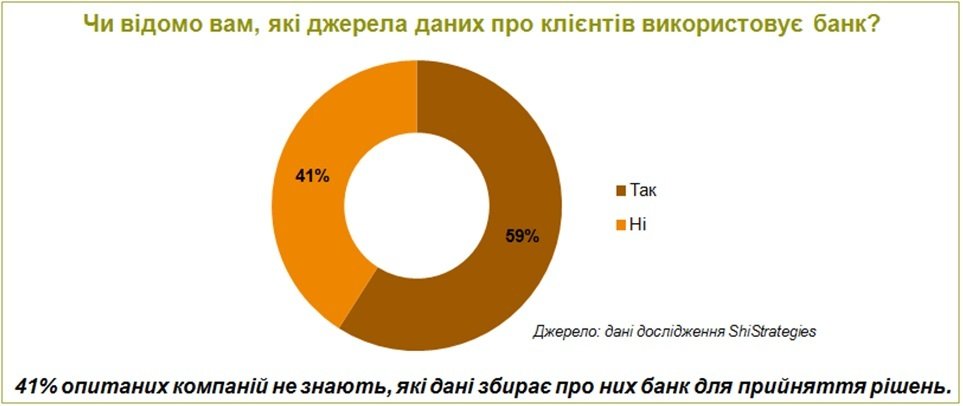

«Агентство стратегічних рішень ShiStrategies» спільно з редакцією «Фінансовий клуб» провели опитування серед підприємств та комерційних установ різних масштабів та галузей. Мета — дізнатися, чи відомо підприємцям, яким чином їх банк приймає рішення про надання кредитів, відкриття рахунків та проведення операцій? 41% опитаних відповіли, що не знають, або не відповіли зовсім. 59% вважали, що знають. Однак більш глибокі персональні інтерв‘ю з представниками бізнесу показали, що їх уявлення про об‘єм та характер інформації, яка моніториться фінустановами, далеко не повне.

Водночас, 23% компаній відповіли, що вже стикалися з відмовами банку в тих чи інших випадках. Однак більшість із тих, хто мав негативний досвід, не змогли назвати причину відмови.

Ми опитали також представників українських банків різного розміру та форм власності, щоб дізнатись, яку ж саме інформацію вони досліджують та як вона впливає на прийняття рішень.

Ми з‘ясували, що всі без виключення опитані банки ставлять під сумнів не лише операції клієнтів, визначені у ст. 15 та 16 Закону, а й такі, що були визнані підозрілими за внутрішніми критеріями ризиків. Зокрема, операції, що не відповідають фінансовому стану або змісту діяльності клієнта. А один із банків повідомив, що перевіряє всі без виключення операції, які дорівнюють, або перевищують 150 тис. гривень.

Навіщо потрібен фінансовий моніторинг?

Як не дивно, попри існування Закону, однозначного розуміння мети фінмоніторингу на ринку немає.

Окрім протидії відмиванню доходів та фінансуванню тероризму, банки, визначаючи мету, називали багато чого іншого. Зокрема, 88% зазначили, що зупиняють транзакції, які можуть стати причиною штрафу з боку регулятора.

Стільки ж — слідкують за тим, аби не допустити проведення транзакцій, що мають ознаки нелегальної підприємницької діяльності, хоча це, фактично, питання ухилення від сплати податків. Крім того, більше половини банкірів вважають одним із своїх прямих завдань виявлення схем мінімізації податкових зобов‘язань, у тому числі, з використанням низькоподаткових юрисдикцій. Таким чином, банки взяли на себе повноваження контролюючих органів, незважаючи на те, що закон від них цього не вимагає.

Абсолютна більшість фінустанов серед завдань фінмоніторингу назвала відсіювання клієнтів, схильних до порушення закону (будь-якого), а також таких, що можуть негативно вплинути на репутацію банку.

В цілому, ми бачимо, що банки мають значно ширший погляд на завдання внутрішнього фінмоніторингу, ніж того вимагає регулятор.

Нещодавно, виступаючи на Ukrainian Financial Forum 2019, організованому групою ICU, заступниця голови Національного банку України Катерина Рожкова засудила таке розуміння функцій фінмоніторингу, назвавши контроль з боку банків надмірним.

«Зараз немає розуміння того, як працює фінмоніторинг з точки зору підтвердження доходів. Це питання викривленого розуміння того, як працює Закон. Якщо людина все життя працювала в цій країні, має середній рівень доходів, має квартиру, невеликий автомобіль та свої 100-200 тис. гривень депозиту, то не треба її просити принести всю хронологію дій за все життя. Ми будемо вчити усіх — і банкірів, і торговців. Тому що завдання закону «Про запобігання і протидію легалізації доходів, одержаних злочинним шляхом та фінансуванню тероризму» направлений саме на це, а не на протидію інвестиціям населення в цінні папери або відкриттю депозитів», – сказала вона.

Втім, за словами Андрія Золотухіна, керуючого партнера Ozon Capital, у такому прискіпливому аналізі Україна не є винятком з правил. «Процедура Know-your-client на Заході вже давно існує. Тренд там такий самий, як і тут. Кількість документів, необхідних банкам, щороку збільшується. Наразі виглядає так, що якщо цей тренд не зупинити, то можна просто зайти в глухий кут. Тому дуже тішить думка нашого регулятора, що потрібно десь зупинятися», — прокоментував він слова Катерини Рожкової.

Де закінчується вимога регулятора і починається ініціатива банку?

Закон надає банкам право встановлювати правила внутрішнього фінмоніторингу, і, на думку регулятора, часом банки цим зловживають. Банкіри, у свою чергу, пояснюють надмірну обережність саме загрозами штрафів з боку НБУ.

На думку голови правління Альфа Банку Вікторії Михайльо, корінь цього умовного протистояння в тому, що Нацбанк бере на себе контроль операцій, в той час як мав би зосередитись на контролі саме систем комплаєнсу банків.

«На сьогодні ніде не закінчується підхід регулятора до фінмоніторингу і не починається підхід банку, тому що політику, так чи інакше, розробляє банк. На жаль, ми маємо проблеми з регулятором, адже існують схеми, проблемні операції, які з боку регулятора не виписані. В останні три роки регулятор покладається на професійне судження. Воно повинно бути зрозумілим або відповідати певним критеріям, які існують на цьому ринку. Тому кількість судових позовів з боку банків за підсумками перевірок та фінмоніторингу говорить про те, що банки категорично не згодні з підходами регулятора. У банка своє професійне судження, а в ході перевірки, яка проходить через три роки після того як прийнято рішення, регулятор, виходячи з практики ринку, бачить все інакше», — говорить вона.

Вирішити цю проблему частково покликаний новий законопроект про запобігання відмиванню коштів, який було прийнято у першому читанні 4 листопада. «У цьому законопроекті є відповіді на деякі питання, в ньому більше прописана деталізація підходів. Водночас цей законопроект вже прямо зобов‘язує банки керуватися більш широким набором даних, ніж ЄДР. І питання репутації залишиться, це вимагається не Нацбанком або Урядом, цього вимагає шлях розвитку Західного світу», — вважає Микола Стеценко, керуючий партнер Avellum Partners.

Яким клієнтам не раді в банках?

Якщо раніше фінустанови прагнули залучити, насамперед, платоспроможних клієнтів, то сьогодні найважливішими стали зовсім інші риси — прозорість, законослухняність та репутація.

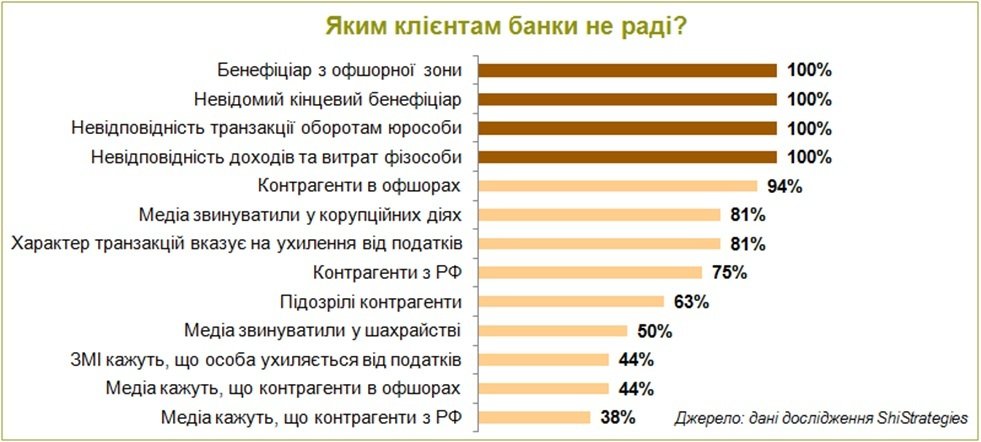

Усі опитані фінустанови зазначили, що не матимуть справ з громадянами, у яких доходи не відповідають витратам, та компаніями, у яких здійснювані транзації не відповідають оборотам. Все, що вибивається з норми, — підозріло.

Звертають увагу і на характер транзакцій: якщо наявні ознаки підприємницької діяльності, що здійснюється «повз касу», — таку транзакцію дві третини банків готові зупинити.

Так само одностайно банки не хочуть мати справи з юридичними особами, кінцевого бенефіціара яких неможливо встановити, або якщо він (бенефіціар) має громадянство країни, що віднесена до офшорних зон постановою Уряду. 94% банків додаткого відзначили, що навіть операції з контрагентами, які зареєстровані в цих зонах, розглядаються, як сигнал ризику. Причому половина з них вважатиме компанію ризиковою, навіть якщо інформація про офшорних контрагентів не підтверджена офіційними документами, а лише була опублікована у ЗМІ чи соцмережах.

Три чверті банків вважають підозрілими компанії, які мають контрагентів у Росії. З них половина вважає, що даних зі ЗМІ та інших неофіційних джерел достатньо для того, щоб зробити висновок про співпрацю з росіянами та відмовитись від співробітництва.

Загалом, судячи з опитування, банки охоче беруть до уваги публікації про діяльність компаній із засобів масової інформації та інших джерел неофіційного характеру. Зокрема, 63% банків відповіли, що звертають увагу на публікації щодо зв‘язків юридичної особи з контрагентами, що підозрювалися, або були обвинуваченими в справах про легалізацію доходів або фінансування тероризму. 81% банків — на публікації зі звинуваченнями у корупційних діях, 50% — на звинувачення у шахрайстві.

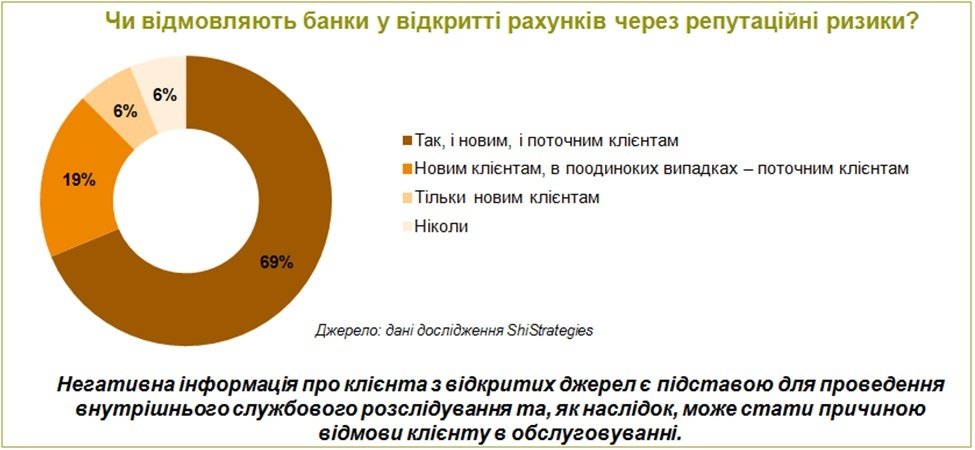

Як з’ясувалося під час дослідження, більшість банків можуть відмовити в обслуговуванні навіть діючим клієнтам через негативні публікації в ЗМІ та соціальних мережах.

Розповідати про свої успіхи у бізнесі в інтерв‘ю для ЗМІ та у соцмережах тепер теж варто лише після сплати податків — майже половина опитаних банкірів зазначила, що і там шукає ознаки нелегальної підприємницької діяльності.

Важливим в даному питанні є не лише те, наскільки широке коло ризиків оцінює банк, а й те, наскільки погляди на ризики та механізми їх виявлення відрізняються в різних фінустановах. Стикаючись із різними вимогами, клієнти реагують з недовірою та переходять в позицію оборони, переконана Лада Крімерман, керуючий партнер HLP Group.

«Дані дослідження дуже яскраво свідчать про те, що діалог між бізнесом та банками дійно відсутній. А нерозуміння правил гри клієнтами породжує небажання розкривати інформацію та вести якусь агресивну політику відносно банків. Всі посили банків зводяться до того, що вони повинні розуміти та знати клієнта. Але система повинна бути такою, щоб бізнес теж розумів, як його вивчають і що про нього знають. Бізнес має бути впевненим, що рішення банку щодо клієнта не спирається виключно на суб’єктивну думку певного співробітника. Система вивчення бізнесу повинна бути зрозуміла як банкам, так і компаніям. Бо сьогодні один і той самий клієнт заповнює однакові анкети, однаково змальовує структуру свого бізнесу, а в результаті в одному банку йому говорять «welcome», а в іншому — «sorry», — сказала вона.

Джерела моніторингу клієнтів

Деякі джерела, на які спирається банк, аналізуючи бізнес клієнтів, очевидні — це Єдиний державний реєстр юросіб (ЄДР), дані про звітність, реєстр судових рішень та декларації на порталі НАЗК. Очікувано, всі банки користуються цими даними. 92% також використовують відкриті дані податкової служби та дані інших держорганів та реєстрів. Аналітична платформа YouControl також є в арсеналі майже усіх банків.

Очікувано, для цілей аналізу користуються популярністю податкові декларації засновників, кредитний реєстр Нацбанку, Бюро кредитних історій та державний реєстр осіб, що вчинили правопорушення.

Несподіванкою стало те, що абсолютно всі банкіри послуговуються інформацією про клієнтів у ЗМІ, а 44% серед джерел відзначили також публікації у соцмережах. Більше половини також беруть до уваги публічні заяви як посадових осіб компаній, так і третіх осіб стосовно клієнтів. Тож можна з впевненістю сказати, що медіа сьогодні набувають більшого значення та можуть відчутно впливати на бізнес, у тому числі, обмежуючи йому доступ до фінансових ресурсів.

Пояснюючи свою позицію щодо використання неофіційних відкритих джерел, деяки банкіри зазначали, що отримана таким чином інформація є лише підставою до проведення внутрішнього розслідування, яке має надати офіційні докази наведених фактів.

«ЗМІ — це альтернативне джерело, ми звертаємось до ЗМІ тільки тоді, коли у нас є сумніви. Це привід задати клієнту додаткові питання. На жаль, в нашому портфелі є кейси з рішеннями судів, коли шановні клієнти оскаржують публікації в ЗМІ (які мали негативні наслідки) та насправді розкривають для банку інформацію. Прецеденти є, тому що якщо ти сам не керуєш своєю репутацією, за тебе це зроблять інші. Тим не менш, це всього лише сигнал звернутись до інших джерел інформації. Хоча навряд чи ми будемо шукати інформацію по якомусь ФОП у ЗМІ — там є інші індикатори», — пояснила Вікторія Михайльо.

Сергій Наумов, голова правління голова правління Піреус Банку зазначив: «Інформація в ЗМІ – це прапорець, який піднімається. Для нас вона не є остаточною крапкою у співпраці з клієнтом, для нас це скоріше привід поставити запитання до компанії. І було б добре, якби бізнес, як і банки, перевіряв своїх контрагентів, аби в майбутньому не стати фігурантами кримінальних розслідувань тільки тому, що вони з кимось вели бізнес. Адже така інформація відразу б’є по іміджу».

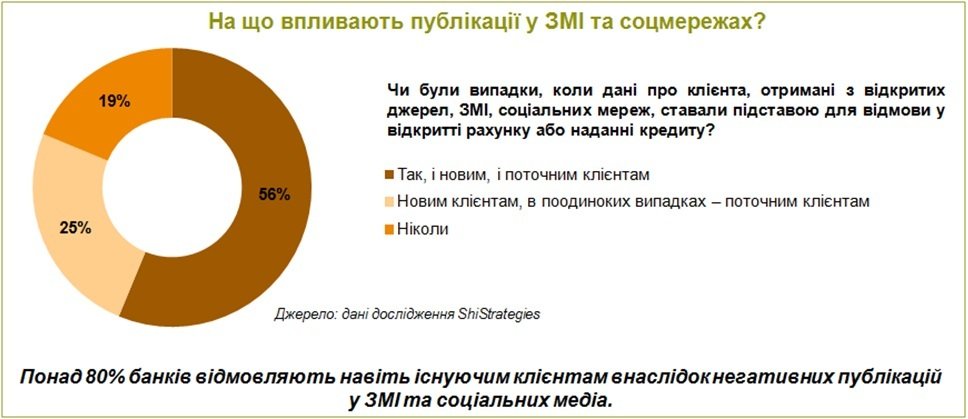

Однак під час опитування лише 19% банків відповіли, що публікації у ЗМІ та інших медіа ніколи не ставали підставою для відмови в обслуговуванні. Чверть опитаних зізналася, що такі відмови були, проте переважно стосувалися нових клієнтів. Тоді як 56% банків зазначили, що публікації призводили до відмов як новим, так і вже відомим клієнтам.

Крім того, банки моніторять і джерела поза межами України. Зокрема, 88,7% респондентів збирають дані в торгових реєстрах іноземних держав. Половина банків користується інформацією міжнародної бази даних офшорних компаній ICIJ Offshore Leaks Database, 38% — слідкують за рішеннями Європейського суду.

Ми знали, що обсяг інформації, який збирають банки, — великий, але ми були вражені, наскільки. Аналізуючи клієнта, всі банки не тільки користуються даними з офіційних реєстрів, а й міжнародними базами, публікаціями в ЗМІ і публічними заявами.

Відтак, стає зрозуміло, що інформація, яку обробляє банк, охоплює не лише аналіз економічної діяльності клієнта та його контрагентів, а й аналіз репутації компанії в цілому та її засновників зокрема.

Основні загрози репутації

Ми попросили представників фінустанов та їх клієнтів оцінити за 10-бальною шкалою чинники, що найбільше загрожують репутації. Ми побачили, що як банки, так і бізнес на перше місце поставили поширення необ‘єктивної інформації та чуток, у тому числі, у соцмережах. При цьому негативні фінансові результати у переліку репутаційних ризиків у банків потрапили лише на четверте місце, а у клієнтів — лише на сьоме.

Обидві сторони остерігаються негативу у ЗМІ, проте для банків все ж важливішою виявилася оцінка регулятора. Водночас бізнес вважає конфлікти з клієнтами більш небезпечними — вони потрапили у трійку найбільших загроз. Для банків цей показник лише на п‘ятому місці.

Як бачимо, на репутацію компаній та банків більше впливає поширення негативної та необ’єктивної інформації та чутки, ніж незадовільні бізнес-результати. При цьому багато компаній та банків не приділяють належної уваги роботі із засобами масової інформації, комунікаціям з цільовими аудиторіями, під час яких і формується позитивне ставлення до їх діяльності. Як свідчить практика, хороші результати діяльності не гарантують хорошої репутації. Робота без комунікацій призводить до чуток, домислів, що є основною загрозою на думку самих компаній. Тому так важливо перейти від практики стихійного формування репутації до системного управління нею.

Як відносинам між банками та клієнтами, так і відносинам НБУ з банками не вистачає чіткого розуміння правил, обов‘язків сторін та системності.

Наразі в умовах, коли банки дбають про власну репутацію, у тому числі в очах регулятора, негативна репутація клієнта може стати на заваді співробітництву. Так, 88% банків повідомили, що відмовляли у відкритті рахунків через репутаційні ризики. Тож клієнтам банків варто враховувати цей ризик при формулюванні комунікаційних завдать та управлінні репутацією.

«Історично склалося, що рівень комплаєнсу у банків і компаній полярний, вони живуть в різних світах. У компаніях приділяють увагу репутації з комерційного боку, з боку лояльності клієнтів їхньому бренду. Але якщо компанія потребує зовнішнього запозичення, до неї перша вимога – відбілити бізнес. І компанії це роблять в тому числі під впливом зовнішніх факторів, – сказала Тамара Савощенко, заступник голови правління Укргазбанку. – Цінність репутації зростає в тому числі і у нас, незважаючи на те, що ставлення до неї в нашій країні дещо інше. Репутація – це та цінність, яку кожна компанія повинна у себе культивувати, і до якої ми повинні прагнути».

Вартість репутації

Крім прямих втрат або преференцій в операційній діяльності репутація прямо впливає на вартість бізнесу, товарів чи послуг, які він пропонує споживачам. Згідно західних досліджень, в структурі вартості бізнесу, починаючи з середнього, репутація може займати від 20 до 90 відсотків. Відповідно вона прямо впливає на котирування акцій компаній, причому, часто сильніше, ніж фінансові результати діяльності. Невідривною від репутації компанії є репутація її власника та/або вищого менеджменту. Непоодинокі випадки, коли гучний скандал або судове переслідування управлінців обвалювало курс акцій компанії на десятки відсотків.

Не дивно, що питанням управління репутацією компанії з розвинутих країн приділяють найсерйознішу увагу. У великих компаніях нею опікується цілий штат піарників, лобістів та юристів. При цьому компанії визначають коло стейкхолдерів, думка яких найбільше важить для формування репутації. Це можуть бути споживачі, постачальники, державні органи, журналісти, експерти, навіть суспільство у цілому — у кожному окремому випадку коло найважливіших стейкхолдерів визначається індивідуально. Чітко окреслюються репутаційні ризики, розробляються заходи їх попередження або зменшення наслідків. Далі визначаються або створюються канали комунікацій з найважливішими аудиторіями, через які транслюються найважливіші для компанії повідомлення. У разі, якщо репутація компанії сформована та добре керується, навіть серйозні загрози не можуть нанести їй непоправної шкоди. Великі компанії більш охоче йдуть на серйозні бізнес-втрати, ніж на втрати репутаційні. Приклади з відкликанням продукції на багатомільярдні суми або з відмовою від маркетингових стратегій, в які вже інвестовані співставні кошти, достатньо красномовні.

А що в Україні?

Вітчизняний бізнес переважно лише починає розуміти цінність такого ефемерного активу як репутація. І першими її відчули компанії, які мають справу із західними партнерами або споживачами. Для закордонних контрагентів питання «як сприймається твій бізнес у твоїй країні» часто виявляється більш важливим, ніж очікувані відсотки прибутку. Адже репутація твого контрагента прямо взаємодіє із твоєю власною і може її серйозно зіпсувати.

Тож чим глибше Україна буде інтегруватися у світовий економічний простір, тим більшу цінність матиме думка, яка формується про бізнес у суспільстві. Вже далеко позаду часи, коли близько половину товарообігу Україні забезпечувала торгівля з РФ, де репутаційні питання, як і у нас, були далеко не на першому місті. Сьогодні модернізація системи управління охопила майже весь великий український бізнес і помітну частину середнього. Посилюється конкуренція за споживачів, за професійних працівників, за доступ до більш дешевих інвестицій… У таких умовах побудова системи управління репутацією, поводження з репутаційними ризиками стає для компаній не менш обов’язковим завданням, ніж залучення фінансування, оновлення виробництва чи розширення лінійки товарів або послуг.

«Наш досвід роботи з 6,5 тис. скарг говорить про те, що компаніям потрібно працювати з репутацією. Репутація дорівнює стійкості та прибутковості. Це основа наступних кроків розвитку, це зростання кількості клієнтів і зростання доходів», – підкреслила заступниця бізнес-омбудсмена Тетяна Коротка.

Дбаєш про репутацію або програєш – ті, хто першими візьмуть на озброєння це просте правило, отримають відчутні переваги у бізнесі.