Як Google Analytics 4 впорядкувала маркетинг цілого банку

Задача

Наш клієнт — великий банк Казахстану, який лишиться протягом кейсу анонімним.

Він звернувся із необхідністю навести лад в користувацькій аналітиці. Банк має офлайн-відділення, веб-версію та додатки для iOS й Andriod. Всі взаємодії з клієнтами трекались окремо: офлайн-конверсії у відділеннях робітники заносили в CRM; сайт передавав туди ж інформацію через Universal Analytics, а додатки — через Firebase.

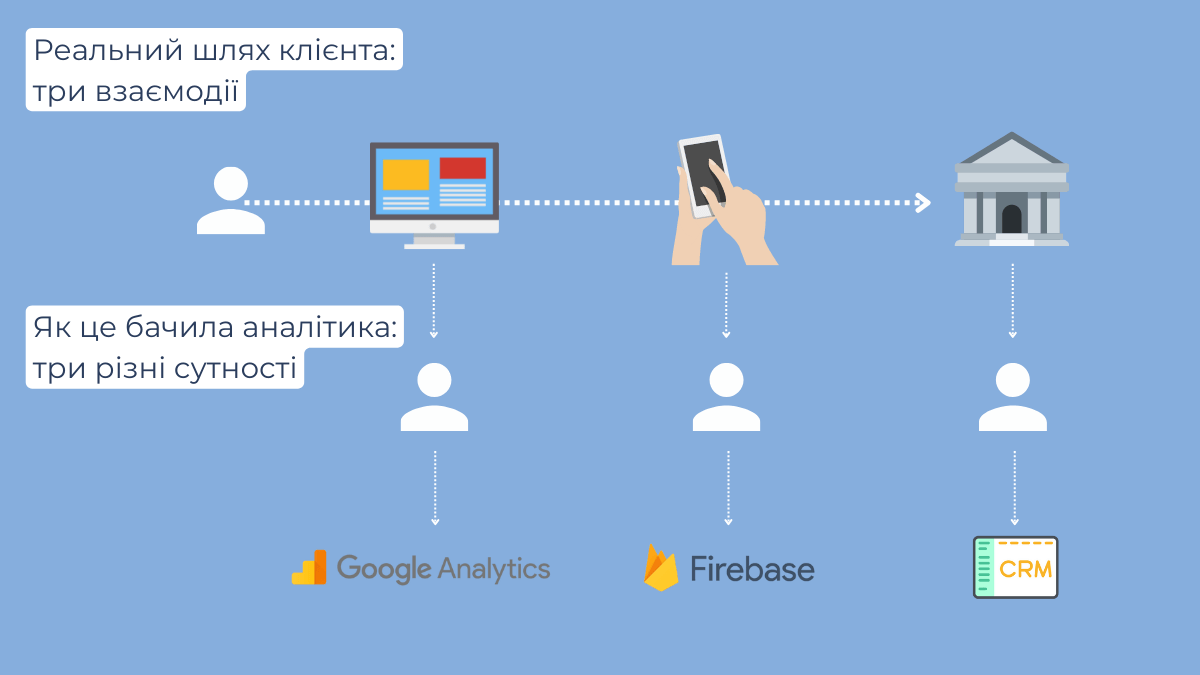

В кожній системі були свої налаштування, дані дублювались й не метчились між собою. Якщо користувач із реклами переходив на сайт, де дивився кілька сторінок, а згодом завантажував додаток і робив конверсію там, то для банку це були дві різні сутності: користувач сайту, який тільки переглянув сторінки та користувач апки, який взявся нізвідки.

Відповідно, нашим викликом було налаштувати наскрізну мультиплатформову аналітику, яка враховувала б усі конверсії клієнта та всі івенти, що з ним відбуваються.

Наш підхід

Мільтиплатформова аналітика

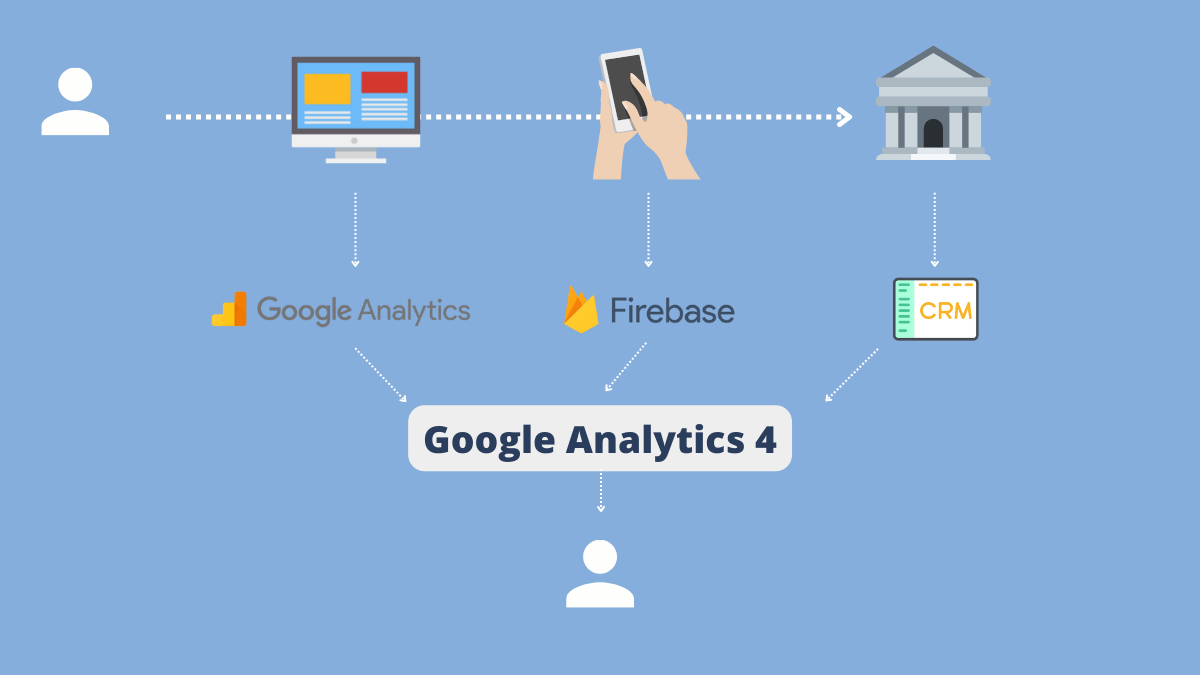

Базовою платформою для побудови аналітики ми обрали Google Analytics 4, яку інтегрували з наявними у клієнта CRM, Universal Analytics та Firebase за допомогою Google Tag Manager. Таким чином в GA4 передавались дані про всі контакти клієнтів з банком.

Така інтеграція дозволила зв’язати cross-device конверсії. Тобто, якщо користувач переглядав у додатку послуги, а потім замовляв їх у веб-банкінгу, система аналітики зображала його як одного користувача, а не двох окремих.

Завдяки цьому, клієнт бачив реальну кількість користувачів, міг простежити шлях користувача до конверсії та отримав об’єктивну картину ефективності комунікацій.

Налаштування цілей та івентів

Наступним нашим кроком стала розробка мапи конверсій. Ми проаналізували ключові продукти банку й сформулювали цілі для системи аналітики, які б відповідали меті банку по кожному з напрямків.

- General. До цієї групи ввійшли загальні маркетингові цілі: кількість відвідувачів та унікальних відвідувачів, кількість юзерів, що побачили той чи інший CTA на сайті.

- Кредити та онлайн-картки. Тут враховувались всі послідовні дії користувача від натискання кнопки “Заповнити заявку” до погодження конкретної суми кредиту (яка має передаватись в GA4) чи отримання відмови.

- Банкінг для бізнесу. Метою B2B-кампаній було залучати компанії до створення бізнесових рахунків. Це комплексний процес із кількома ступенями верифікації, тож кожен наступний крок треба було фіксувати як досягнену ціль. В аналітику передавались дані про заповнені форми, про підтвердження телефону компанії, її податкових даних, тощо.

- Депозити. Для цього розділу ми запропонували рахувати перегляди розділу депозитів, перегляд окремих продуктів та відкриття відповідних рахунків.

Загалом, розробка й налаштування такої системи дозволила класифікувати весь пул конверсій, що їх раніше передавали окремо Universal Analytics та Firebase.

Раніше ми протестували аналітичні потужності Firebase та порівняли його з системою Adjust, читайте результати цього порівняння в статті «Firebase VS Adjust: як медійні кампанії можуть страждати через дані»

Встановлення цінності цілей

Наступним кроком мало б стати призначення цінності кожній цілі. Так рекламні системи могли б орієнтуватись на цінність конверсії при автоматичній оптимізації ставок та залучати нових користувачів, які були б найбільш корисні банку.

Ми розробили систему, за якою б рахувалась вартість конверсій в межах всього руху користувача воронками “продажів”. Але, враховуючи брак доступів до систем клієнта, ми не змогли імплементувати розробку самостійно, тож підготували ТЗ для інхауз-команди.

Результат

У підсумку банк отримав налаштований акаунт Google Analytics 4, в який стікаються дані з CRM, сайту та апок. Цільові дії клієнтів розподіляються за мапою івентів, що дозволяє простежити взаємодію кожного клієнта з банком.

Точкою зростання для клієнта лишається посилена інтеграція CRM та Google Analytics 4, яка дозволить конкретизувати цінність кожної конверсії та створювати ще більш оптимізовані маркетингові активності. У банку є ТЗ від наших спеціалістів для цього.